最近はマイホームよりも賃貸派の人が増えたと言われていますが、それでも多くの人にとってマイホーム購入が人生の大きな目標であるという人は少なくありません。マイホームはステータスであり、財産でもあります。

良いマイホームを購入することができれば、きっと素晴らしい人生が送れることでしょう。しかし、マイホーム購入を失敗してしまうと、余計な借金を背負ってしまいかねません。今回はマイホームを借金で購入する際の注意点についてお話したいと思います。

目次

現代においても5世帯に3世帯がマイホーム暮らし

2013年に行われた「住宅・土地統計調査」によれば、世帯別に見た日本人のマイホーム所有率は約61.6%です。日本人の総人口は約1億2800万人、1世帯あたりの平均人数は2.3人なので、日本には約5500万世帯の家庭があることになります。

その61.6%、つまり約3400万世帯がマイホームで暮らしているということになりますね。

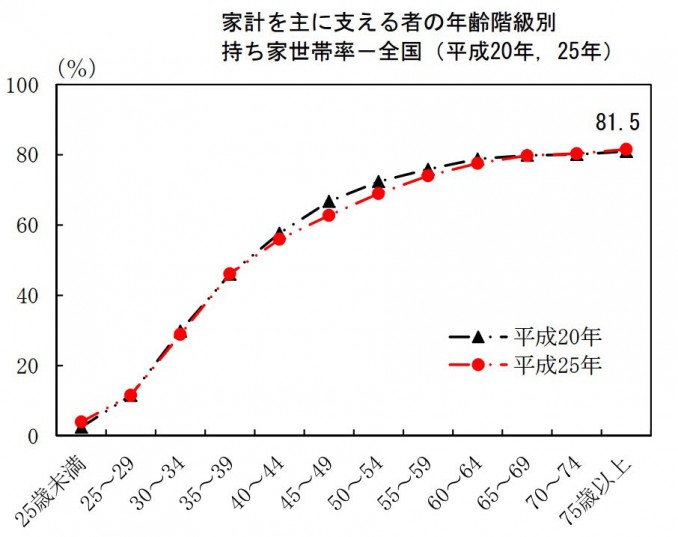

年齢別に見た場合、25歳未満でのマイホーム所有率は4.0%ですが、25~29歳で11.6%、30~34歳で28.9%、35~39歳で46.1%と、年をとるにつれて上がっていきます。多くの人が退職する60歳~64歳のマイホーム所有率は77.6%です。

転勤や引っ越しが多くマイホームを持てない人、社宅暮らしなどでマイホームを持つ必要が無い人なども考慮すれば、マイホームを持ちたいと考えている人の殆どはマイホームを一生涯のいずれかの時期に手にしていると言えます。

日本のマイホーム率は世界でも高い方

国別に見た場合、マイホーム所有率が最も高いのはブルガリアで97%です。以下ハンガリーが92%、シンガポールで90%と続いています。日本は全体で見れば21位ですが、世界には約200の国があるのでその中では高い方といえます。

ちなみに、アメリカは18位で65%、ドイツは25位で42%となっています。アメリカは日本と比べて広大な土地があり人口密度が低く地代が安いためマイホーム率が高いのに対して、ドイツは家賃補助政策を積極的に行っているためマイホーム率が低いです。

マイホーム所有率は単なる国民性の違いだけではなく、各国の政策なども反映しているわけですね。

マイホームと賃貸、どちらが得かは人次第

マイホームと賃貸、どちらにもメリットとデメリットがあります。よく「マイホームと賃貸でより経済的なのはマイホーム(賃貸)だ!」と断言しているような記事を見かけますが、ああした記事は正しいとはいえません。

今後住宅ローン金利は上がるかもしれませんし、下がるかもしれませんし、変わらないかもしれません。賃貸物件の供給量は増えるかもしれませんし、減るかもしれませんし、変わらないかもしれません。

マイホームを購入することにも、購入しないことにも、様々なリスクが存在するのです。こうしたリスクは予想することはできても、的中させることは非常に困難です。

こうした不確定な未来をあたかも知っているかのような口ぶりで何かを断言しているような記事を鵜呑みにしてはいけません。世の中には断言できることなどそうそうないのです。

また、マイホームと賃貸にはそれぞれ、数字には出ないメリットやデメリットも有ります。例えば、マイホームを持っているという満足感はメリットと言えますが、このメリットは一体何円分のメリットといえるのでしょうか。

仮にマイホームのほうが生涯にかかる住宅コストが1000万円高かったとしても、マイホームを持つことにより得られる満足感に2000万円の価値があると考えれば、マイホームのほうがお得だということになります。

逆に、マイホームを持つことによる得られる満足感が100万円しか無いのならば、賃貸のほうがお得だということになります。どちらが特に感じるかはその人次第、というわけです。

マイホームと賃貸では費用のかかり方が違う

マイホームと賃貸では、費用のかかり方が違います。マイホームの場合、購入にあたって不動産取得税をはじめとする税金やローン手数料、不動産会社に支払う仲介手数料などがかかります。

この初期費用は購入する物件にもよりますが、大体300万円~500万程度の出費は覚悟しておいたほうが良いでしょう。

一方、賃貸物件の場合初期費用として敷金や礼金を求められることが多いですが、その金額は30万円程度です。マイホームのほうが初期費用は遥かに高くなります。

一方、マイホームの場合はリタイア付近でローンの支払が終わるのに対して、賃貸の場合はリタイア後も支払いを続けなければいけないというデメリットが有ります。

マイホームは最初に多額の費用を支払う代わりに後で楽ができ、賃貸は最初が楽な代わりにリタイア後が大変な仕組みになっているといえます。

マイホームと賃貸物件に潜むリスクとメリット11個

マイホームと賃貸では、潜んでいるリスクや得られるメリットの種類に差があります。リスクやメリットの大きさをどうやって判断するかは人の価値観次第なので、どちらが一概に危険だとか安全だとか、得だとか損だとかは言えません。

マイホームか、賃貸かを判断する際には、以下の様なことをしっかりと考える必要があります。

1.精神的な満足度

これは一般的に、マイホームのほうが高いとされています。マイホームを持つということは、自らの城を持つことと同じようなものとされています。どんなに広くて立派な家でも賃貸物件は所詮人の持ち物であり、自分のものではないと考える人は少なくないのです。

一方で、マイホームだろうが賃貸だろうが満足度は同じ、それよりも大事なのは間取りだという人もいます。この辺りの価値観は人それぞれであり、だからこそマイホームと賃貸どちらが得かという議論にいつまでたっても答えが出ないのでしょう。

2.ライフスタイルの変化への対応力

これは一般的に、賃貸のほうが高いとされています。例えば子供が増えた場合、マイホームだと手狭に感じてもそうそう簡単に引っ越しはできません。逆に子供が独立して家を出てしまった場合、家の中に誰も使わない空室ができてしまうことになってしまい無駄が生じます。

一方、賃貸物件は借り換えや引っ越しが比較的容易なので、家族が増えたら広い部屋に引っ越し、家族が減ったら狭い部屋に引っ越す事ができます。この辺りの柔軟性は賃貸物件ならではのメリットと言えるでしょう。

3.リフォームなどの自由度

これは一般的に、マイホームのほうが高いとされています。賃貸物件をリフォームする場合は必ずオーナーの許可が必要になります。また、たとえ許可を得てリフォームしても、退出時には元の状態に戻さなければいけません。

賃貸契約時には原状回復を行わなければならないからです。ただ、中には原状回復を行わなくても良いタイプの賃貸物件もあります(こうした物件を借主負担DIY型と呼びます)。

一方、マイホームの場合は自分自身がオーナーなので、自分の一存だけでリフォーム、あるいは改築をすることができます。住みたい家に住める、という点だけ見れば、マイホームのほうが有利です。

4.維持管理にかかる手間

これは賃貸物件のほうが少なく、優秀です。マイホームでは自分の家の敷地内の環境の維持、例えば庭の草むしりなどは全て自分でやらなければなりません。面倒だからといって放置すれば草はボーボーになってしまいます。

しかし、賃貸物件の場合は共用部分についてはオーナー側の用意したスタッフが管理してくれますので、自分で何かする必要はありません。ただ、オーナーがそうした管理に無関心であった場合は住環境がどんどん悪くなってしまいます。

5.老後のリスク

これはマイホームのほうが少なく、優秀です。老後に使えるお金は限られています。その限られたお金の一部を家賃に取られてしまうと、ますます生活は苦しくなります。

それに備えるだけのお金を用意できていれば良いのですが、現役時代の稼ぎが少ないとそうもいきません。一方、マイホームがあれば住宅費を払わないで済むので老後の生活に余裕ができます。万が一の際にはマイホームを売却することも可能です。

ただし、マイホームがあってもその他の金融資産がなければ生活は苦しくなりますし、逆に賃貸でもその他の金融資産を十分持っていればリスクは小さくなります。マイホーム、賃貸に関係なく、現役時代にきちんと金融資産を築いておく必要があるのです。

6.災害リスク

これは賃貸のほうが少なく、優秀です。日本が災害大国であることは皆さんご存知かと思います。地震、水害、火事と住宅を取り巻く災害リスクには様々なものがあります。

もしもこうした災害に巻き込まれたとしても、賃貸ならばそこまで致命的なダメージを追うわけではありません(もちろんつらうことではありますが)が、マイホームが災害に巻き込まれると悲惨です。

たとえ近隣で原発事故が起きて自分の家が立ち入り禁止区域内に入ってしまったとしても、それで借金がチャラになることはありません。地震保険や火災保険はせいぜい気休め程度の効果しかありません。こうしたリスクを大きく評価するならば、賃貸のほうが良いといえます。

7.社会的な信用

これはマイホームのほうが高いとされています。住んでいる家で社会的信用が決まるのか、と思われるかもしれませんが、少なくとも現代日本においてはマイホームのほうが賃貸よりも社会的信用は高いです。

例えば、多くのカードローンでは審査の際に住宅の形態が問われます。マイホームのほうが賃貸よりも逃げる可能性が少なく、いざというときに売却することもできるので審査で高く評価されます。もちろん、カードローン以外のローンも組みやすくなります。

8.万が一が起きた場合のリスク

これはマイホームのほうが有利です。マイホームを購入し、その後世帯主が亡くなってしまった場合、団体信用生命保険に加入していれば、原則としてローンはチャラになります。一方、賃貸の場合にはそのような制度はありません。

9.収入が減った場合

収入源にも柔軟に対応できるのは賃貸です。賃貸物件ならば収入が減っても家賃が低い家に引っ越せばいいだけです。もちろん現実はそこまで単純なものではありませんが、マイホームと比べればずっと融通が効きます。

マイホームのローンの返済が苦しくなってしまった場合は、最悪自己破産をしなければなりません。自己破産をした場合、20万円以上の資産は手放さなければいけません。20万円以下の価値が無い住宅は殆ど無いので、家は原則として手放すことになります。

10.近所づきあいの濃密さ

マイホームよりも賃貸のほうが近所付き合いは少ないケースが多いです。近所づきあいが少ないと言うのはいいことでもあり、悪いことでもあります。

近所の人の顔を知っておかなければ、災害時などのいざというケースにまともに助け合うこともできません。しかし、近所づきあいは少なからず煩わしいものです。マイホームだと近所の住民が気に入らないからと言う理由で、すぐに引っ越すこともできません。

11.資産性

マイホームのほうが資産性は高いです。マイホームの場合は将来的に介護が必要になった場合も、自宅を売却することによって介護費用を捻出することが可能です(たとえ建物に価値がなくなってしまっても、土地の価値は残ります)。賃貸物件ではそのようなことはできません。

で、結局マイホームと賃貸どっちが良いの?

繰り返しになってしまいますが、マイホームと賃貸、どちらが良いと一概に言うことはできません。家に求める条件、許容できるリスク、地域、経済状況などによってどちらが良い選択になるかは変わってくるからです。

どちらがより自分を満足させてくれるものなのかを、よく考えることが大切です。

マイホームを買うと決めたら必ずやる事19個

マイホームを買う前には様々な下準備が必要です。何の考えもなく買ってしまうと後悔することになります。ここではマイホームの購入にあたり、具体的にどのようなことをすれば良いのかを紹介していきます。

1.頭金を作ろう

マイホームを購入する場合に必要になるのが最初に使うお金、つまり頭金です。最近は頭金なしでも利用できる住宅ローンが増えてきてはいますが、頭金を用意したほうがずっと安心であることには変わりありません。

本気でマイホームを欲しいと思っているのならば、頭金ぐらいは簡単に用意できるはずです。これすらできないような人間が、家を購入しようとすべきではありません。

頭金はいくら用意すれば良いのかについては諸説ありますが、住宅金融支援機構の「フラット35利用者調査」によれば、土地付き注文住宅購入者の頭金平均は520万円、建売住宅購入者の頭金平均は448万円、マンション購入者の頭金平均は824万円です。

ただ、これらはあくまでも平均値であり、中央値というわけではありません。例えば18人が頭金を100万円、2人が3100万円用意していた場合、頭金の平均額は400万円となりますが、400万円以上の頭金を用意したのは全体の10%似すぎません。

実際にはこの平均値よりも少ない頭金しか用意できない人が多い(一部のたくさん頭金を用意出来た人が平均値を押し上げている)というのが実情のようです。

頭金を用意する方法はいろいろありますが、住宅を購入すると決めている場合は財形住宅貯蓄制度を利用すると良いでしょう。これは勤労者が事業主の計画のもと、天引きで住宅購入資金を積み立てる制度です。

一般財形貯貯蓄と異なり、条件をみたすことによって元利合計で550万円までが非課税となるので非常にお得です。積立商品は定期預金、公社債、投資信託、積立保険などから選ぶことになります。

毎月どの程度の額を積み立てるかはその人の経済事情にもよりますが、家賃と予定している住宅ローンの差額を積み立てると良いかもしれません。例えば現在家賃6万円の物件に住んでいて、予定している住宅ローンが月額10万円の場合は、毎月4万円を積み立てるのです。

こうすることによって、住宅ローンを組んだあと無理なく支払えるかのチェックができます。

2.住宅ローンの金利を理解しよう

住宅ローンは物件が決まってから選んでも問題ありませんが、物件を選ぶ前に大体の目星をつけておくと物件購入がスムーズに行くのでおすすめです。

住宅ローンの金利はどこも似たり寄ったりに思えますが、住宅ローンは借入額が大きいため、少しの金利の違いが大きな差額となって現れます。例えば借入額が2000万円、返済方法は元利金等方式、返済期間は30年の場合、金利と返済額の関係は以下のようになります。

| 金利 | 毎月返済額 | 総返済額 |

| 1.5% | 6万9024円 | 2484万8426円 |

| 2.0% | 7万3923円 | 2661万2480円 |

| 2.5% | 7万9024円 | 2844万8472円 |

| 3.0% | 8万4320円 | 3035万5392円 |

このように、金利がわずか0.5%違うだけで返済総額に150万円以上差がついてしまうのです。

カードローンやキャッシングならば0.5%の金利差など無いも同然ですが、元金が大きく返済期間が長い住宅ローンでは少しの金利差が返済総額に大きな差を与えます。出来る限り、金利が低いところで借りるようにしたいものです。

なお、金利には固定型、変動型、固定期間変動型などがあります。多くの場合変動型や固定期間変動型は金利が低く、固定型は金利が高く設定されています。

固定型は金利が最初から最後までずっと固定される方式です。例えば、30年ローンで最初から最後まで金利は1.5%と決められます。つまり、ローンを組むと同時に毎月の返済額、総返済額が決定するのです。

そのため返済計画は立てやすいのですが、変動金利と比べると金利は高めに設定されています。金利が高い時に借りてしまうと、その後もずっと高い金利が適用されてしまうので注意が必要です。

変動型は金利が最初から最後まで変動する方式です。例えば、1年目は1.0%、2年目は1.2%、3年目は1.1%……と言った感じで変動します。

金利が高くなるか低くなるかはその時点での経済状況や市場金利に左右されます。金利は半年、もしくは1年に1回見直されるのが一般的です。

固定期間選択型は、一定の期間中金利が固定され、その後変動型に変わる方式です。例えば30年ローンを組んで、最初の15年は固定型、残りの15年は変動型、と言った感じです。

金利は固定期間によって変わり、固定期間が長いほど高くなります。例えば、固定期間が2年ならば1.2%、5年ならば1.4%、10年ならば1.6%といった感じです。固定期間が長くなればなるほど固定型に近くなり、短くなるほど変動型に近くなります。

問題はどれを選べば良いのかということですが、今の環境ならば固定型が無難な選択になるかと思います。固定型は変動型や固定期間選択型と比べると金利は高めに設定されているのですが、今は低金利時代なので固定型を選ぶデメリットはそれほどありません。

一方、変動金利は金利が今後高くなるかもしれないリスクを考えるとあまりお薦めはできません。もちろん下がるかもしれないのですが、現時点ですでに十分金利は低く、これ以上下がるとは考えにくいです。

将来金利が上がってもそれに耐えられるような十分な収入がある方、もしくは将来支出が減る可能性が高い方(近い将来子供が独立するなど)は、変動金利を選んでもいいでしょう。

3.返済方法を知ろう

住宅ローンの返済方法は大きく元利均等方式と、元金均等方式に分類することができます。元利均等方式は、毎月の返済額が一定になる返済方法です。毎月の支払額が常に一定なので、返済計画は立てやすいです。

反面、最初のうちは返済の多くが利息支払いに当てられるため元金がなかなか減っていかず、最終的な支払総額は後述の元金均等方式と比べて高くなります。

元金均等方式は、毎月の元金支払い分を一定にして、その上に利息を載せていく返済方式です。元金が多い最初のうちは上乗せされる利息が多いため返済が大変ですが、返済が進むに従って負担が小さくなっていきます。

元金を最初から多く支払うので、返済総額は少なくなります。

家計に余裕があるという人は、支払総額を少なく出来る元金均等方式を選ぶといいでしょう。逆に家計に余裕がない人は、毎月の支払額が一定になる元利均等方式を選ぶと良いでしょう。

4.住宅ローンの種類を知ろう

住宅ローンは大きく銀行や信用金庫などの民間金融機関が提供する一般的な住宅ローン、住宅金融支援機構と民間金融機関が提供するフラット35、前述の財形貯蓄をしている人が対象の財形融資などがあります。

民間の一般的な住宅ローンは都市銀行、地方銀行、ネット銀行、信用金庫など、様々な金融機関が取り扱っています。金利は変動型と固定期間選択型が多いですが、固定型を用意しているところもあります。

基本的に金利は都市銀行とネット銀行がやや低めに、地方銀行や信用金庫がやや高めに設定されています。

ただ、その代わり地方銀行や信用金庫は審査が比較的易しく、借りやすいという特徴もあります。また、店舗金利よりも金利を下げるサービスをしているところも少なくありません。

金利のみならず、各金融機関ごとのオリジナルのサービス、店舗数なども勘案して借りるところを選びましょう。

フラット35は住宅金融支援機構と民間金融機関が提携して提供しているローンです。銀行や信用金庫、労働金庫、保険会社などが窓口となっています。

全期間固定型でなおかつ低金利、最高8000万円まで借り入れることができます。原則保証人不要、繰り上げ返済の手数料も不要です。

また、一定の耐震性、省エネルギー性、耐久性などを備えている住宅を購入する場合、より金利が低い「フラット35S」が適用されます。

財形融資は財形貯蓄を1年以上行っており、残高が50万円以上ある人が利用できるローンです。いわゆる公的融資の一つであり、融資金額の上限は財形貯蓄額の10倍、もしくは4000万円まで借り入れることができます。

金利は最初の5年間が固定で、あとは変動となっています。会社員の場合は、金利の一部を勤め先が負担してくれることもあります。制度をうまく利用すれば、他の住宅ローンよりもさらに低金利で借りられるかもしれません。他の住宅ローンやフラット35と併用も可能です。

5.物件を探そう

住宅ローンについておおまかに把握したら、いよいよ物件を探しましょう。まず最初に覚えておきたいのが、自分のニーズを完璧に満たす住宅は存在しないということです。どの家にも何らかの欠点があります。

完全に自分が満足行く家に住みたいのならば、十分に資金を集めて注文住宅を作るしかありません。しかし、そんなことが出来るほど経済的に恵まれている人はめったにいません。どこかで妥協しなければならないのです。

とはいえ、妥協をあまりにも繰り返してしまうと面白くありません。立地だけにはこだわりたいとか、改築のしやすさを優先したいだとか、広い家に住みたいだとか、人によって優先事項も変わってくるはずです。

譲れないポイント、譲っても良いポイントを予め決めておくと、100点に近い物件を見つけやすくなります。

6.一戸建てとマンションそれぞれのメリット・デメリットを知ろう

一戸建てとマンション、どちらもそれぞれメリットとデメリットがあります。仮に同じ予算で購入するのならば、マンションのほうがいい物件を選ぶことができます。ここで言ういい物件とは、駅から近く、間取りに余裕があり、都心に近い、ということです。

一戸建てでそうした条件が揃った物件を見つけようとすると、どうしても多額のお金が必要になります。マンションはセキュリティ性に優れているケースも多く、共用部分の清掃などは管理人がやってくれるため手間もかかりません。

しかし、一戸建てにもメリットが有ります。一戸建てのメリットはわがままが通ることです。隣の人、あるいは上下階の人に気を使って生活する必要もないですし、自分の一存だけでリフォーやリノベーションを行うことだってできます。

管理組合などに参加する必要もないですし、プライバシーも保たれます。お金と引き換えに、わがままが通るのが一戸建ての特徴と言えるでしょう。

7.新築物件と中古物件、それぞれのメリット・デメリットを知ろう

一戸建てかマンションかという選択と同じくらい大切になってくるのが、新築か中古かという選択です。まずは新築の特徴を見ていきましょう。

新築物件は新築一戸建てと新築マンションに分類することができます。新築一戸建ては主に都市部、もしくは都市近郊の駅近くなどで分譲されることが多いです。それに対して、新築一戸建ては都市部から少し離れた郊外や地方都市で分譲されることが多いです。

いずれにせよ、新築物件は一般的に設備や広報などは最新のものが採用されているほか、間取りなども洗練されていることが多いです。また、マンションを買う際にかかる諸費用(仲介手数料、不動産取得税、修繕積立基金など)は、新築のほうが安い傾向にあります。

しかし、こうしたことよりも圧倒的に大きなメリットは、新築は誰も使っていないということでしょう。誰も使っていない、自分しか住んだことのな家に住めるというメリットに、価格をつけるのは難しいかもしれません。しかし、メリットを無視するわけには行きません。

一方、新築物件のデメリットとしては、価格が高いことが挙げられます。ただし、新築物件でも分譲住宅は価格が安い傾向にあります。また、注文住宅の場合は実物がないため、どのような家になるのかが想像しにくいのもデメリットと言えます。

一方、中古のメリットは、価格が安いことです。国土交通相が発表している統計(住宅市場動向調査)によれば、マイホーム購入時における資金総額平均は新築注文住宅で3614万円、分譲住宅で3597万円となっています。

それに対して、中古住宅の場合は2192万円となっています。中古住宅のほうが、大体1400万円程度安いわけです。

もちろん、中古はその分設備が古かったり、経年劣化していたりするわけですが、そうしたデメリットはリフォームやリノベーションによってフォローすることが可能です。

浮いた1400万円のうち、半分の700万円をリフォームやリノベーションに当てれば、新築同様の内装、外装にすることも不可能ではありません。

また、中古はすでに完成しているので、実物を見てから買うことが出来るというのもメリットと言えます。

一方、中古のデメリットとしては、構造自体が古いことが挙げられます。リフォームやリノベーションによって内装や外装と言った見た目の部分を変えることはできても、構造部分まで変えることは簡単ではありません。

構造まで変えるくらいならば、新築物件を買ったほうが良いということになります。前述のとおり、1981年に建築基準法が改正されており、これ以前と以後では物件の耐震性は段違いです。どんなに良さそうな物件でも、1981年以前の物件はおすすめしません。

また、中古は新築と比べると住宅ローンの審査が厳しいことでも知られています。中古は住宅価格が曖昧なので担保価格の再計算が行われやすいからです。一般的に、建物の担保評価額は10年でほぼ0円となります。

8.物件選びの条件を知ろう

物件を選ぶとき何を基準にするか、どんな条件を優先するかはひとによって異なりますが、おそらく多くの人は「立地」「広さ」「間取り」「資産価値」「耐震性」などを気にされるのではないかと思います。

・立地

まずは立地について。意外と見落としがちなことですが、周辺環境というのは時が経つに連れて変化します。例えば近くの道路が拡張されて幹線道路になったり、マンションが撤去されてスーパーになったり、パチンコ店が潰れて商業施設になったり……。

こうした変化を完璧に予測することは不可能ですが、ある程度までなら予測することも可能です。必ず購入前に市役所のホームページなどをチェックしましょう。

また、駅からの距離は当然近いに越したことはありませんが、近ければ近いほど価格も高くなります。とはいえ、あまりに妥協しすぎて駅から遠すぎる物件を買ってしまうと毎日の通勤通学が大変になってしまいます。

どんなに遠くても20分以内、できれば15分以内、快適性を重視するならば10分以内の物件を選ぶようにしたいものです。もちろん、近くにバス停があったり、あるいは自動車での移動が主ならばその限りではありません。

ただし、その場所に長く住みたいと考えているのならば、バス便しか無い立地は避けるべきです。乗る人が少なくなったら便数が減り、それでも採算が合わなくなったら廃線となるからです。

廃線のリスクが有るのは鉄道も同じですが、バスは鉄道と比べて遥かに廃線になりやすいです。車も持っていない、鉄道も近くにないというのはかなりのリスクであると覚えておきましょう。

・広さ

広さについては、狭すぎるのはもちろん問題ですが、広すぎるのも問題です。

平成23年3月に公表された住生活基本計画(全国計画)の「居住面積水準」によれば、郊外の戸建住宅の場合、理想の広さは4人家族(夫婦+子供2人)の場合125平米、新婚夫婦ならば75平米となっています。

都市部のマンションの場合、4人家族なら95平米、新婚夫婦ならば55平米です。無論この基準が絶対的なわけではありませんが、一つの目安にはなるでしょう。

・間取り

間取りについてはある意味広さよりも重要です。広くても、間取りが悪いと手狭に感じがちです。例えば三角形の部屋はデッドスペースが生まれるため、実際の面積よりも狭く感じられます。また、同じ面積でも、天井が低いと狭く感じられることがあります。

また、同じ面積でも、居室部分の面積が同じとは限りません。物件情報サイトや広告に記載されている専有面積は、トイレ、風呂、収納などを全て含めた数字です。こうした部分が広いと、専有面積はその分狭くなります。

・資産価値

資産価値については、土地が残るぶん一戸建て住宅のほうがマンションよりも高くなります。ただし、すべての物件に同じように資産価値が残るわけではありません。資産価値が高い家とは、はっきり言ってしまえば資産性が高い土地の上にある物件のことです。

資産性の高い土地とは簡単に言ってしまえば、仕事がたくさんある場所の土地のことです。仕事たくさんある土地は価格が下がりにくく、上がりやすいです。たとえ建物部分の資産価値がなくなってしまっても、土地の資産価値が上昇すればそれで相殺することができます。

・耐震性

耐震性については築年数がもっとも重要です。日本においてはたびたび建築基準法が改正されており、そのたびに住宅が満たすべき条件は厳しくなっているので、基本的には新しい住宅のほうが耐震性は高いということになります。

数々の法改正の中でも最も大きかったのは1981年の改正です。中古物件を購入する場合でも、これより古い物件は避けたほうが良いでしょう。

地盤については埋立地は避けるべきです。また、埋め立て地以外でも海に近い場所は揺れやすく、海から遠い場所ほど揺れ難い傾向があリます。揺れやすさのマップは都道府県のウェブサイト等で公開されていますので、一度チェックしてみてください。

また、建物の耐震性の種類には「耐震構造」「制震構造」「免震構造」の3つがあります。耐震構造は建物を強固にすることによって振動に対抗するものです。

建物の使用期間中に数回以上起こると思われる震度4~5弱の地震に対してはほとんど損傷を受けず、震度5強以上の地震についても倒壊しないような強さになっています。すべての建物は耐震構造にすることが義務付けられています。

制震構造は、建物に取り付けられたダンパーという振動軽減装置が、建物に粘りを与えて地震のエネルギーを吸収する構造です。主に高層建築に採用されます。

耐震構造と違い、建物全体が受ける振動が軽減されやすく、繰り返しの振動にも比較的強いですが、ダンパーの取り付け位置によっては十分効果が発揮されず、逆に構造のバランスを崩してしまうこともあります。

免震構造は建物の揺れを免震装置(鉄とゴムを交互に重ねたもの)で吸収し、建物に地震が伝わるのを防ぐ構造です。耐震は地震を受けても壊れないようにするものであるのに対して、免震は地震そのものを受けないようにするものといえます。

建物の揺れが大きく軽減できるため、建物本体へのダメージはもとより、室内の家具店頭などの被害も軽減することができます。戸建住宅には向かないとされていましたが、現在は免震構造を採用した戸建住宅も増えてきています。

免震、制震、耐震、いずれも地震国日本にとっては欠かせない技術ですが、安全性という面については免震が一番優れています。ただし、免震構造の導入にはコストがかかるうえ工期が伸びやすいという欠点があります。

9.住宅購入に関わってくる人たちを知ろう

住宅にかぎらず、何かを売る際には必ず売主と買主が関わってきます。売主が買主と売買契約を結んで、代金の支払を受けて物件を引き渡すことによって契約は成立します。

しかし、住宅というのは非常に価格も高く、それを取り巻く法律も複雑なため、知識が不十分な売主と買主が直接契約をすると様々なトラブルが発生する可能性が高いです。間に不動産会社が入れば、スムーズに契約をすすめることができます。

新築の場合は、デベロッパーと呼ばれる開発業者が直接売主になるケースが多いです。

デベロッパーは住宅を取り巻く法律を熟知しているため、直接契約をしてもトラブルになりにくいです。こうしたデペロッパーはその参加に販売代理業者を抱えていることが多く、こうした業者が窓口となるケースも少なくありません。

また、デベロッパーではなく工務店やハウスメーカーが売主になることもあります。

一方、中古の場合は個人が所有者(売主)なので、間に仲介業者が入ることがほとんどです。仲介業者は法律に関する知識などがない売主と買主の間で条件の調整、契約手続きなどを行ってくれます。

10.物件を探してみよう

物件の探し方にもいろいろありますが、最近はインターネットから探すのが一般的な方法となっています。最近の物件情報サイトは非常に便利で、地域、駅からの距離、マンションか一戸建てか、価格など様々な条件を指定して物件を探すことができます。

物件見学はインターネット上からも申し込むことができますので、積極的に見学して回りましょう。インターネットで情報を集めているだけではイメージが湧きづらいので、まずは1件見て回るところから始めてください。

物件見学の際には、物件の中の前にまずは周辺環境をチェックしましょう。いくら物件自体が優良なものでも、周辺環境が悪いと住み始めてから苦労することになります。特に幹線道路や線路などが周辺にある場合は、騒音に悩まされることが多いので要注意です。

まずは物件見学の前に、下準備をしましょう。物件見学の成否は下準備で7割りが決まると入っても過言ではありません。絶対に欠かせないのは、気がついたことを随時メモするメモ帳です。

普通の大学ノートでも構いませんし、スマートフォンアプリなどを利用してもいいでしょう。リクルートが物件見学データを一元管理できる「スーモ見学ツール(iOS/Android向け)」を提供していますので、紙媒体を使いたくないという人はインストールしてみてください。

もう一つ重要なのが物件資料(周辺地図と間取り図)です。特に間取り図は見学をスムーズに行うためにも大切です。なるべく余白が大きい物を用意して、気がついたことがあったらその都度書き込みを行っていきましょう。

後で写真を見返したいという場合は、デジカメを用意していきましょう。画質に拘る必要はないので、面倒だという場合はスマートフォンについているカメラ機能を使ってもOKです。

ただし、写真を取ることに夢中になりすぎて肉眼でのチェックがおろそかにならないように気をつけましょう。

メジャーもできれば持って行きましょう。家具が多い場合は、予めその家具の大きさを図っておき、その家具が見学先の物件に入るか、余裕を持って設置できるかをチェックしましょう。

さて、準備が済んだらいよいよ見学に行きます。物件そのものを見る前に、まずは周辺環境を見てみましょう。特に大切なのが買い物ができる施設と病院、その他公共機関、駅、教育施設などです。

買い物ができる施設は、日常的に利用できるスーパー、コンビニなどがベストです。24時間営業でない店舗の場合は、営業時間のチェックもお忘れなく。自分が利用したい時間帯に開いていなければ意味がありません。

病院は普段使える「小さな病院」と、万が一の際に診て貰える大学病院や総合病院などの「大きな病院」の2種類がアレばベストです。

小さな病院は徒歩圏内、大きな病院は公共交通機関や車で無理なく通える範囲にあればベストです。特に自分を含めた身内に病院によく掛かる人がいる場合は、ここを重点的にチェックしましょう。

公共機関とは役所、銀行、郵便局などです。特に役所はなんだかんだで年に1,2回程度は通うことになるので近くにあるに越したことはありません。役所がなくても行政サービスセンターなどがあれば問題無いでしょう。

最寄り駅は当然近いに越したことはありませんが、駅が近くても電車の本数が極端に少なかったり、あるいは駅や線路に近すぎてうるさかったりすると問題です。

教育施設は学校のほか、塾などもチェックしましょう。子供がおらず、作る気もないならばもちろん亡くても構いません。

日本では治安についてはそこまで心配することはありませんが、心配な場合は管轄の警察署の発表している資料をチェックしましょう。

周辺環境のチェックが済んだら、いよいよ物件の中を見ていきます。まずは各部屋の広さ、配置、収納量などの基本的な条件を見て回りましょう。

物件見学時点では部屋の中が大きく見える(家具などがないため)ものですが、そこで浮かれてしまわないようにしましょう。家具を置いたらどうなるのか、脳内でキチンと描いてみてください。

設備やオプションのチェックも忘れずに。特に意外と苦労するのが電源の確保です。コンセントは使いやすい場所にあるか、数は十分などかをチェックしましょう。トイレ、バスルーム、キッチンの使いやすさや広さのチェックもお忘れなく。

マンションの場合は専有範囲がどこまでなのか、共有施設はどういった条件で誰が使えるのかなどを確認しましょう。一戸建てで庭付きの場合は庭の状態も見ておきましょう。

それから、意外と見落としがち、と言うか聞き落としがちなのが「音」です。特にマンションの場合は上下左右に住民がいるので、騒音に悩まされることが少なくありません。見学する時間帯を変えるなどして数回チェックしてみましょう。

物件見学は1件ではなく、複数件行いましょう。最低でも3件、できれば5件は見たいところです。見れば見るほど相場観をつかむことができます。

11.物件に点数をつけよう

物件の見学を繰り返しているうちに、いい物件、欲しくなる物件と、悪い物件、欲しくならない物件があることに気がつくはずです。なぜその物件を欲しくなったのか、あるいは欲しくならなかったのかをきちんと解析するために、物件に点数をつけてみましょう。

たとえば物件Aは広さは80点、間取りは70点、価格は90点、周辺環境は50点……と言った感じで、幾つかの項目に100点満点で点数をつけていきます。

合計点同士を比較していけば、自分にあった物件がどれかを判断することができます。広さを重視している場合は広さの項目だけ200点満点にするなど、調整してもいいでしょう。

12.また物件を見学しよう

点数が高く、欲しいと思える物件はもう一度見学してみましょう。複数回見ることによって、その物件の新たな良い点、新たな悪い点を見つけることができます。

ただし、同じ条件で見学をしても変化は見られません。曜日や時間帯を変えて再度見学すれば、新たな発見があるはずです。

13.購入申込みをしよう

ほんとうに良いと思える物件と出会えたら、申し込みを行います。新築マンション、中古マンション、新築一戸建て、中古一戸建てでは購入申込みの流れが少し違うので注意が必要です。

新築マンション、新築一戸建てなど、開発者がそのまま所有者となっている場合は、販売開始日以降に先着順で申込受付を開始することが多いので、それに申し込めばOKです。先着順なので決断はお早めに。

場合によっては、10万円程度の申込証拠金が求められるケースも有ります。申込証拠金は購入の意思を表示するために提出するお金のことで、購入が決まった場合には手付金として充当され、購入に至らなかった場合は返却されます。

中古マンションや中古住宅の場合は、仲介会社に申し込むのが一般的です。仲介会社はその申込の条件を元に売り主と交渉を行います。売り主がその条件を飲んだ場合は契約成立となります。

14.住宅ローンを申し込もう

住宅ローンの申込は基本的に、購入申込みと同時に行うものとされています。タイミングが良くわからないという人は、不動産会社の人に相談してみるといいかもしれません。

住宅ローンの審査には「事前審査」と「本審査」があります。事前審査は主に金融機関が、本審査は信用保証会社が行います。審査の内容はどちらも大して変わりません。

返済能力、信用力、返済プランの実現性などが総合的にチェックされます。事前審査と本審査、合わせて10日~2週間程度の時間がかかると思ってください。

住宅ローンの審査は一般的なカードローンなどの審査と比べるとかなり厳しい物になっており、事前準備をしなければ合格を勝ち取ることはできません。しっかりと対策して望みましょう。

15.住宅ローンの審査項目を知ろう

住宅ローンの審査項目の中で、もっとも重要と言われているのが借入金額の設定です。借入金額に無理があれば、いくら良い企業に努めていても審査には合格しないものと思ってください。

借入金額の上限を決める指標に「返済負担率」があります。返済負担率とは、年収に対する年間のローン返済額の割合のことです。例えば、年収が400万円で年間のローン返済額が100万円の場合、返済負担率は100万円÷400万=0.25=25%となります。

返済負担率の上限はそれぞれの銀行が独自に設定していますが、殆どの銀行はそのデータを公開していません(フラット35はオープンになっています。年収400万円以下の場合30%、400万円以上の場合35%です)。

年収が低いほど返済負担率の上限は小さくなり、年収が高いほど返済負担率の上限は大きくなるのが基本です。年収250万円未満の場合は25%程度、年収250万円~400万円の場合は30%程度、それ以上の場合は35%程度という人が一つの目安です。

この数字を超える借り方はそもそもできない可能性が高いので注意しましょう。

また、借りられるからといって返済負担率上限ぎりぎりまで借りてしまうのもややリスキーです。住宅購入には固定資産税・都市計画税や団体信用生命保険料、更にはマンションの場合は管理費など、様々な経費がかかります。

このような支払いがあることまで考えると、返済負担率上限まで借りるのは危険です。余裕を持って返せる借り方をしましょう。

借入金額の次に大切なのが、信用情報です。信用情報とは、借金の有無、支払いの延滞などの情報のことで、信用情報機関という期間が取り扱っています。

金融機関は審査の申し込みがあると、信用情報機関の信用情報にアクセスして、その人が今までにどれくらい借金をしてきたか、現在の借金残高はいくらか、返済事故を起こしていないかなどをチェックします。

万が一過去5年以内に返済を延滞したことがある場合はそのことが金融機関にバレてしまうので、借り入れは難しくなります。その場合は、5年が過ぎるまで待ってから申し込むようにしましょう。

また、現在他に借金をしている場合は、その返済額も含めて返済負担率を計算することになります。例えば、年収400万円、カードローンの返済額が毎月40万円の場合、40万円÷400万円=10%が底上げされてしまうことになります。

住宅ローンの審査を有利に進めたいのならば、なるべく住宅ローン以外の債務は全て完済してしまいましょう。場合によってはクレジットカードのキャッシング枠も借入金とみなされることがあるので、いらないキャッシング枠は解約しておきましょう。

それから、意外と忘れがちなのが年齢です。金融機関は借入時年齢は20歳~70歳、完済時年齢は80歳までと定めていることが多いですが、この条件を満たしているからといって必ず借りられるわけではありません。

例えば、45歳の人が30年ローンを組んだ場合、借入時年齢は45歳、完済時年齢は75歳となるため、上記の条件は満たしていますが、75歳の時までずっと今と同じ、もしくはそれ以上の返済能力を維持するのは極めて難しいでしょう。

殆どの人は退職しているはずですし、もし退職しなくても現在と比べれば年収は落ちているはずです。それを考えると、このローンの組み方は適切とはいえません。

返済期間を15年に短縮するなどの工夫が必要になってきます。完済時年齢は、なるべく定年前、もしくは定年直後に定めたほうが良いでしょう。

職場の勤続年数は、3年以上が望ましいとされています。ここで言う勤続年数とは、現在の職場で働いている年数のことであり、社会人になってからの年数ではないので注意しましょう。

ただし、転職したばかりであっても、前の職場よりも年収が上がっており、キャリアアップが明確に認められる場合は審査で不利にならないケースが大半です。その場合は銀行に相談してみてください。

勤続年数と並んで大切なのが勤務先です。勤務先は大企業や大都市の地方公務員など、収入の安定性が高いとされている職業がベストです。

とはいえ、中小企業勤務だからといって諦める必要はありません。現実的には中小企業勤務の人間のほうが圧倒的に数が多く、そうした人たちもきちんとローンを組めています。中小企業でも経営が安定しており、収入が安定しているならば十分借りることは可能です。

自営業の場合は、継続年数3年以上が目安になります。自営業は会社員と比べて年収が安定しないことが多いため、直近3年分の年収が審査の対象となることが多いようです。

ある年は100万、ある年は1000万といったように年収の幅が大きい場合は要注意です。できるかぎり安定して稼げるようにしましょう。

自営業者の場合は税金対策でわざと赤字にするようなこともあるかと思いますが、住宅ローンを組みたいならばなるべく黒字を増やすようにしましょう。

年収については、チェックはされますが実は金額自体はそこまで重要視されません。300万円程度あれば、審査の対象となることが多いです。それよりも大切なのは、前述の年収負担率です。年収が少ない場合は借入金額も少なくして、年収負担率を低く抑えるようにしましょう。

担保価値、つまりは購入しようとしている物件の評価も大切です。金融機関は購入を決めた物件に抵当権を設定し、担保とします。こうすることによって銀行は万が一の際に回収しそびれるリスクを減らすことができます。

そのため当然、銀行としては担保価値の高い物件に抵当権を設定したいところです。担保価値の低い物件を購入しようとしている場合は、審査が厳しくなることがあります。

担保価値の判断は、金融機関から委託された不動産鑑定外車が行うのが通常です。不動産鑑定会社はその担保の価値を金額で表現して、金融機関に伝えます。担保価値を左右する基準は様々ですが、一般的に新築物件は担保価値が高く、築古物件は担保価値が低くなります。

また、大手メーカーが施工を行っている場合、担保価値は高くなります。その他にも広さ、立地などが総合的にチェックされます。住む人にとって住み良い家と、担保価値が高い家はまた別物です。

頭金はだいたい物件価格の1割~2割ほどすれば、審査に合格しやすくなります。頭金をたくさん用意すればそれだけローン返済額は少なくなりますし、何より銀行側にきちんとお金を用意できる人なのだと印象づけることができます。

最近は頭金なしでも借りられるローンが増えてきていますが、こうしたローンは手数料支払が増える、返済が大変になるなどのデメリットがあるのでお薦めはできません。

ただし、頭金に手持ちのお金をすべて当ててしまうのは考えものです。手持ちのお金がなくなってしまうと、突然の出費に対応できなくなります。住宅ローンの審査に挑むのは、頭金を十分に用意し、なおかつある程度のお金が手許に残せるようになてからでも遅くありません。

最後に、健康状態も忘れずにチェックしましょう。住宅ローンは長い期間を掛けて返済していくものなので、金融機関としては健康状態に不安がある人にはあまり貸したくありません。健康状態の目安は「団体信用生命保険に加入できるかどうか」です。

もちろん、風邪といったような軽い病気ならば全く問題はありませんが、がん、高血圧、糖尿病、肝炎、精神病などを抱えている場合は、団体信用生命保険への加入が非常に難しくなります。

ただし、こういった病気にかかったことがあっても、現在は完治している、もしくは薬を持つことによって病気のない人と同じような生活が送れているのならば、審査に合格できる可能性は十分にあります。

また、金利が高い代わりに審査基準がゆるく、持病がある人でも入りやすい「ワイド団信」と言った商品もあります。

なお、一部の金融機関は団体信用生命保険への加入を義務付けていないところもあります。連帯保証人がいたり、既存の生命保険でカバーできている場合は、こうしたローンを選んでもいいでしょう。

健康状態が悪いと不利になるのは確かですが、絶対にローンが組めなくなるわけではないので諦めないようにしましょう。

なお、審査に落ちた場合、金融機関にその理由を教えてもらうことはできません。なので、自分で何故落ちたかのかを推理しましょう。上記の審査項目の中でどこが引っかかったのか、よく考えてみましょう。

他にローンを組んでいる場合は、そのローンをさっさと返済してしまいましょう。借入条件に無理がある場合は、借入額を減らすなどして対処しましょう。名で審査に落ちたのか皆目検討もつかないという場合は、フィナンシャルプランナーなどに相談するのもいいでしょう。

16.重要事項説明を聞き、契約しよう

住宅ローンが確保できたら、重要事項説明を受けてください。これは購入する物件や契約の条件などの説明です。マイホームが目の前に来て浮かれてしまう気持ちはわかりますが、聞き逃してはいけません。

専門用語がいろいろ出てきてわかりにくい部分もいろいろあるかと思いますので、説明の際にわからないことはどんどん質問しましょう。

重要時効説明を受けたら、いよいよ契約を結ぶことになります。契約書の内容は重要事項説明と重なる部分もありますが、読み逃してはいけません。隅々まで文面をチェックして、不明な点があればどんどん質問をしてください。

契約時には物件代金の5~10%程度の手付金を支払うのが一般的な取り決めなので、お金を用意しておきましょう。定期預金などで積み立てていた場合は、解約手続きを早めに行ってください。

17.住宅ローンの契約を結ぼう

住宅ローンの本審査に合格した場合は、契約を結びます。契約書にはかなり込み入った説明も書いてあるので、わからない点があればどんどん質問するようにしましょう。

融資の実行タイミングは契約によってまちまちですが、一般的には物件の残金決済の直前です。銀行口座を経由せず、金融機関から直接不動産会社に支払ってもらえるケースもあるので、そのあたりは金融機関と相談して決めてください。

18.内覧会に参加しよう

新築マンションや新築一戸建てなどを未完成の段階で購入した場合、建物完成後に内覧会が行われます。内覧会は建物引き渡しの前に仕様チェックが出来る最後の機会なので、浮かれずに冷静に物件をチェックしましょう。

内覧会でチェックすべき点はいろいろありますが、まずは契約時にもらった図面通りの物件に仕上がっているかを確認しましょう。図面と少しでも違う所があれば、積極的に質問するようにしてください。

収納のサイズ、扉の開き方、柱やはりの位置、コンセントの場所など、建築現場では結構細かい仕様変更が行われるものです。注意してよく見てみましょう。扉、窓などは何度か開閉して、スムーズに動くか見ておきましょう。

建物が傾いていないかを確認したい場合は、水平器を持って行くと良いでしょう。水平器とはその地面が水平かどうかを調べるためのもので、安いものならAmazonで1000円程度で購入することができます。

ビー玉やスーパーボールなどの球状のものを持って行って、床に置いて転がらないかチェックしてもいいでしょう。人間の体は傾きに対してとても敏感であり、少し傾いているだけでも大きな違和感を感じるものなので、水平性のチェックはキチンと行いましょう。

自分一人でチェックする自信がないという場合は、専門家に同行してもらうこともできます。内覧会に同行するための資格というものは特にありませんが、やはり一番信頼できるのは一級建築士です。有資格者に見てもらえば、まず問題無いでしょう。

19.引っ越ししよう

内覧会を行ったらいよいよ引っ越しです。新築マンションの場合は、引っ越しの時期が定められているのでその時期に行いましょう。引越し業者は一括見積で探すのがおすすめです。同じ作業内容でより安く、サービスが良い引越し業者を簡単に見つけることができます。

マイホーム購入前に知っておくと有利な事11個

最後に、マイホームを購入する際に役に立つであろうお役立ち情報を幾つか掲載しておきます。このことを知っておくだけで、かなり有利にマイホームを購入することができますので、ぜひ覚えておいてください。

1.住宅ローン控除とは

住宅ローンを組んで住宅を購入した場合、住宅ローン控除という制度を利用することができます。これは住宅ローンの借入残高の1%が10年の間、所得税から控除されるというものです。

例えば、住宅ローンの残高が3000万円の場合、30万円が控除されます。控除期間は最高で10年です。

非常にお得な制度なので利用しない手はありませんが、住宅ローン控除を利用するためには確定申告を行わなければなりません。自営業者の方などは毎年行っている作業なので問題ないかと思いますが、会社員の方の場合は本などを参考にして進めていきましょう。

確定申告でわからないことがあった場合は、税理士に相談しましょう。税理士への報酬を考慮しても、住宅ローン控除を利用したほうがお得になるケースが殆んどです。

なお、住宅ローン減税にあたっては年収が3000万円以下、床面積が50平米以上などの条件があります。詳しくは不動産会社の方にご相談ください。

2.すまい給付金とは

すまい給付金とは、消費税率が引き上げられた負担を緩和するために設けられた給付金制度です。

年収が一定以下(消費税8%時で510万円以下、10%時で775万円以下。配偶者の有無や子供の数によって多少変動あり)の人を対象に、消費税増額によって増えた出費を緩和するための給付金が支払われます。

給付金額は最大30万円(消費税が10%になった時は50万円)、すまい給付金事務局に申し込みを行うことによって手続きができます。

給付金額はかなり複雑な計算式によって算出されるので手計算するのは大変ですが、すまい給付金の公式ホームページのシミュレーターを使えば簡単に計算することができます。なお、この数値はあくまでも目安なので注意してください。

3.省エネ住宅ポイントとは

省エネ住宅ポイントとは、自ら住むことを目的として、一定の条件を満たしたエコ住宅を新築した人、もしくはエコ住宅へのリフォームをした人に対して発行されるポイントのことです。

新築の場合は1戸あたり30万ポイント、リフォームの場合は30万ポイント(耐震改修の場合は45万ポイント)を受け取ることができます。

発行されたポイントは省エネや環境性能に優れた商品、地域商品券、全国で使える商品券などに交換してもらうことが可能です。また、環境団体や復興支援へ寄付することもできます。

4.不動産取得税の減税

マイホームを購入した場合、不動産取得税を支払わなければなりません。この不動産取得税を、2017年3月31日までの期間に限り、軽減することができます。

通常4%の税率が3%に税率されるほか、宅地を取得した場合の課税標準が半額になり、長期優良住宅の場合は課税標準からの控除額が一般住宅特例よりもさらに増額されます。手続きは各都道府県に設置されている税事務所で行います。

5.市町村の助成制度

国とは別に、各市区町村も様々な助成制度を用意しています。詳しくはお住まいの市区町村のホームページをご確認ください。

6.フラット35S(金利優遇)

前述のフラット35は、一定条件を満たしている場合、より低い金利で融資を受けることが可能です。これをフラット35Sと言います。省エネルギー性、耐震性などに優れた住宅を購入する場合、金利が一定期間0.3%引かれます。

金利引下げの期間は10年間のAプランと、5年間のBプランがあります。一番利息の支払が多い返済当初の金利が割り引かれるため、総支払額を大きく抑えることができます。

7.火災保険料・地震保険料の決まり方

火災保険料は一戸建てかマンションか、あるいは木造か鉄筋コンクリートか鉄骨かによって変わってきます。ざっくばらんに言えば、燃えやすい建物ほど火災保険料は高く、燃えにくい建物ほど火災保険料は低くなります。

地震保険料は住んでいる地域によって変わります。地震のリスクが高いとされている地域ほど、保険料は高くなります。耐震等級がたかい(耐震性が優れている)場合や免震建築物である場合などは、地震保険料が割引されます。

8.建物の構造の違い

建物の構造は大きく木造、鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造の4つに分類することができます。

木造は文字の通り、木材を組み合わせて作った建物です。在来工法とツーバイフォー工法という2つの工法がありますが、どちらも木材を使うという点では変わりありません。

日本古来からある方法でノウハウが蓄積されており、加工が簡単で設計自由度が高いというメリットがある反面、柱と梁の本数が増えやすく自由な平面を達成しづらいというデメリットも有ります。建築費用は比較的安く、解体は比較的簡単です。

鉄骨造は、鉄鋼で出来た柱と梁から成り立っている家のことです。比較的小規模なマンションから高層建築まで、様々なタイプの建物で採用されます。鉄骨は粘り強く、よくしなるため、木造と比べるとしなやかで地震に対しては強いといえます。ただし、その分よく揺れます。

重量は木造よりは重く、鉄筋コンクリート造よりは軽いです。柱のスパンを広く取ることが出来るため、自由な平面を取りやすいのもメリットと言えます。もともと工場で作られた材料を組み立てるため、木造と比べると工期も短めです。

鉄筋コンクリート造は、鉄筋とコンクリートを組み合わせた構造です。鉄筋を格子状に組み立てて、その上に型枠を作ってコンクリートを流し込み、階層を積み上げるように建物を作っていきます。

引っ張る力に強い鉄筋と、圧縮する力に強いコンクリートがお互いの欠点を補う構造になっています。

鉄筋コンクリート造は、鉄骨造と比べてさらに堅牢です。高い耐久性と耐火性を持っており、平面の自由度も高いです。目的によって様々な構造形式を選ぶことも可能です。欠点はとにかく重いこと。そのため、軟弱地盤の上には立てることができません。

鉄骨鉄筋コンクリート造は、鉄骨造を鉄筋コンクリート造をプラスしたものです。鉄骨の周りに鉄筋を格子状に組み立てて、その上に型枠を作ってコンクリートを流し込みます。

鉄骨造と鉄筋コンクリートそれぞれの長所を持ちあわせており、耐久性や耐震性は極めて高いといえます。反面、建設コストが高くなりがちなので、小さな建物には向いていません。

9.効果的な予算の伝え方

建売や中古の住宅を購入する場合、不動産会社に予算を伝えなければいけません。しかし、ここで予算上限をそのまま伝えてしまうのは考えものです。不動産会社は気を利かせて予算よりも少し高い物件についても連絡をくれます。

予算上限をそのまま伝えてしまうと、連絡が来る物件はどれもギリギリで届かないものばかり…となってしまうのです。予算から200万円~300万円ほど低い金額を提示しておくと、ちょうどいい感じの物件情報が届くようになる可能性が高いです。

10.値引き交渉の方法

マイホームは高い買い物です。それだけに、値引き交渉がうまく行けば100万円単位で節約をすることが可能です。とはいえ、値引き交渉はいつもうまくいくわけではありません。むしろうまくいかないことのほうが多いでしょう。

最初に設定された価格が不動産会社や売り主にとっての適切な価格であるため、なにか事情がなければ値引きを引き出すのは難しいです。

逆に、不動産会社や売り主がなんとしても売りたいと考えているのならば、それは値引き交渉のチャンスです。売れ残っている物件は不動産会社としても売り主としても、一刻も早く捌きたいもの。

特に建売住宅は竣工から1年が経つと中古物件となり価値が下がるので、その前になんとかして売ってしまいたいと思っています。そこを付けば大幅な値引きが期待できるかもしれません。

11.持ち家になると負担が大きくなる?

不動産屋の広告で「住宅ローンの負担は家賃並」と言った表現を目にしたことがある方は少なくないかと思います。家賃と同じ支払いだけで住宅が手に入るというのはどう考えても魅力的です。しかし、こうした宣伝文句を鵜呑みにしてはいけません。

確かに、住宅ローンの負担自体は家賃と余り変わらないかもしれません。しかし、持ち家を購入すると住宅ローン以外にも様々な出費が増えることになります。

例えば水道光熱費。引っ越すと大抵の場合、水道光熱費は上がります。理由は簡単で、部屋が広くなったからです(広い賃貸から狭い持ち家に引っ越す人はあまりいません)。広くなれば当然証明も空調も余計に利用することになります。

また、持ち家はメンテナンスも自己責任で行わなければなりません。家を取り壊すまで一生メンテナンスが不要ならば良いのですが、現実的にはそうも行きません。

何の工夫もせずに住んでいると、そのうちあちこちにガタが出てくるはずです。持ち家ではこうしたガタに対する対処も自分で行わなければなりません。それに対処出来るだけのお金を、積み立てておく必要があります。

さらに、持ち家を取得したあとは固定資産税や都市計画税を支払わなければなりません。固定資産税は1.4%、都市計画税は0.3%です。こうした処々の支払いを考えると、たとえ住宅ローンと家賃が同じだとしても、実質的な持ち出し額はずっと持ち家のほうが高くなります。

賃貸とおなじ感覚で持ち家に住んでいると、そのうちお金が足りなくなるので注意が必要です。